Aan de andere kant betekent forfaiting simpelweg afstand doen van het recht. De exporteur doet hierbij afstand van zijn op een later tijdstip verschuldigde recht, in ruil voor onmiddellijke contante betaling, tegen een overeengekomen korting, aan de forfaiter.

Het eerste en belangrijkste onderscheidpunt temidden van deze twee voorwaarden is dat factoring met of zonder verhaal kan zijn, maar vooruitgaan is altijd zonder verhaal. Neem een kijkje in dit artikel, om meer te weten te komen over wat meer verschillen tussen factoring en forfaiting.

Vergelijkingstabel

| Basis voor vergelijking | factoring | forfaiting |

|---|---|---|

| Betekenis | Factoring is een regeling waarbij uw vorderingen worden omgezet in klaar geld en u hoeft niet te wachten op de betaling van vorderingen op een toekomstige datum. | Forfaiting impliceert een transactie waarbij de vooraankondiger claims van de exporteur in ruil voor contante betaling aankoopt. |

| Looptijd van vorderingen | Dit betreft rekeningvorderingen met korte looptijden. | Dit betreft rekeningvorderingen van middellange tot lange looptijden. |

| Goederen | Handelsvorderingen op gewone goederen. | Handelsvorderingen op kapitaalgoederen. |

| Financiering tot | 80-90% | 100% |

| Type | Recourse of Non-recourse | Non-recourse |

| Kosten | Factorfactoren voor rekening van de verkoper (klant). | Kosten van afvloeien gedragen door de buitenlandse koper. |

| Overeen te komen instrument | Werkt niet in verhandelbaar instrument. | Betreft de handel in verhandelbare instrumenten. |

| Secundaire markt | Nee | Ja |

Definitie van Factoring

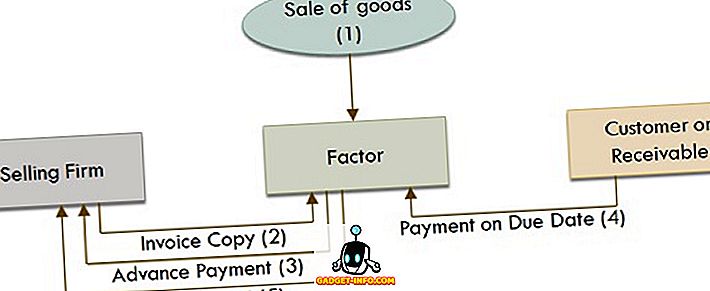

Factoring wordt gedefinieerd als een methode om de schuld van een boek te beheren, waarbij een bedrijf voorschotten ontvangt op de debiteuren van een bank of financiële instelling (die als een factor wordt genoemd). Er zijn drie partijen bij factoring, dwz debiteur (koper van goederen), de klant (verkoper van goederen) en de factor (financier). Factoring kan regres of niet-verhaal zijn, bekendgemaakt of niet openbaar gemaakt.

Proces van factoring

In een factoringregeling verkoopt de lener allereerst handelsvorderingen aan de factor en ontvangt hij een voorschot. Het voorschot aan de lener is het resterende bedrag, dwz dat een bepaald percentage van de vordering wordt afgetrokken als de marge of reserve, de commissie van de factor wordt ingehouden en rente over het voorschot. Daarna geeft de lener collecties door van de debiteur aan de factor om de ontvangen voorschotten af te wikkelen.

Definitie van Forfaiting

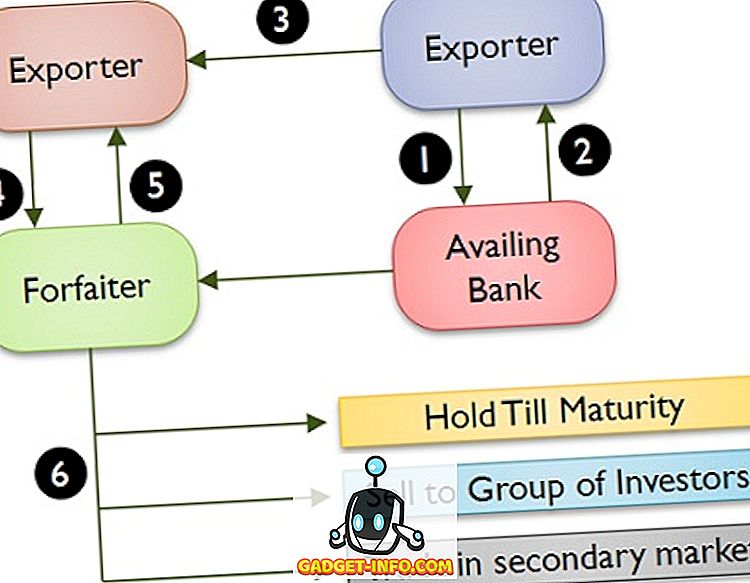

Forfaiting is een mechanisme waarbij een exporteur zijn rechten op betaling tegen de geleverde goederen of verleende diensten aan de importeur overdraagt, in ruil voor de onmiddellijke contante betaling van een voorouder. Op deze manier kan een exporteur gemakkelijk een creditverkoop omzetten in contante verkoop, zonder een beroep te doen op hem of zijn voorouder.

Proces van forfaiting

De forfaiter is een financiële tussenpersoon die ondersteuning biedt in de internationale handel. Het blijkt uit verhandelbare instrumenten, dat wil zeggen wissels en promessen. Het is een financiële transactie, die helpt bij het financieren van contracten op middellange tot lange termijn voor de verkoop van vorderingen op kapitaalgoederen. Op dit moment bestaat er echter een termijn van vorderingen met korte looptijden en grote bedragen.

Belangrijkste verschillen tussen factoring en forfaiting

De belangrijkste verschillen tussen factoring en forfaiting worden hieronder beschreven:

- Factoring verwijst naar een financiële overeenkomst waarbij de onderneming haar handelsvorderingen verkoopt aan de factor (bank) en de contante betaling ontvangt. Forfaiting is een vorm van exportfinanciering waarbij de exporteur de claim van handelsvorderingen verkoopt aan de forfaiter en onmiddellijk een contante betaling ontvangt.

- Factoring deals in de vordering die binnen 90 dagen vervalt. Aan de andere kant, Forfaiting deals in de debiteuren waarvan de looptijd varieert van middellange tot lange termijn.

- Factoring houdt de verkoop in van vorderingen op gewone goederen. Omgekeerd wordt de verkoop van vorderingen op kapitaalgoederen in forfaiting gedaan.

- Factoring biedt 80-90% financiering terwijl forfaiting 100% financiering van de waarde van export biedt.

- Factoring kan regres of geen verhaal zijn. Aan de andere kant is forfaiting altijd non-recourse.

- Factorkosten worden gemaakt door de verkoper of klant. Forfaiting kosten worden gemaakt door de buitenlandse koper.

- Forfaiting betreft het omgaan met verhandelbare instrumenten zoals wissels en promessen, wat niet het geval is bij Factoring.

- In factoring is er geen secundaire markt, terwijl er in de forfaiting secundaire markt bestaat, die de liquiditeit in forfaiting verhoogt.

Conclusie

Zoals we hebben besproken, zijn factoring en forfaiting twee manieren om internationale handel te financieren. Deze worden voornamelijk gebruikt om openstaande facturen en rekeningvorderingen te beveiligen. Factoring omvat de aankoop van alle vorderingen of allerhande vorderingen. In tegenstelling tot Forfaiting, dat is gebaseerd op transactie of project.

![beste galerij - Interactive Online Crossword On Tech-Biz Trivia [2]](https://gadget-info.com/img/best-gallery/586/interactive-online-crossword-tech-biz-trivia.jpg)